2024年より新NISA制度がスタート

2024年1月より、これまでのNISA制度を改善、進化させた新NISA制度がスタートしました。

NISA精度を簡単に解説すると、「一定の金額までは、株などの儲け対して税金がかからない精度」です。

なぜこんな制度が設けられたのかというと、少子高齢化による年金制度や社会保険制度で賄い切れない老後資金を、「運用してお金を増やして自分たちで用意してください!」

という政府からのメッセージと捉えてもらって良いでしょう。

日本人は国家の成り立ち上、どうしても保守的な教育を受け安い為、リスクがある投資に手を出すことを嫌がる傾向がありますが、海外では投資をすることは当たり前のことです。

学生も普通に株なんか買ってますからね。

「貯蓄から投資へ」「資産運用立国」様々なスローガンを掲げて、政府も何とか国民に運用をさせたいと色んな策を打ち出しています。

貯金VS資産運用

マイナス金利が解除された今、ようやく預金金利が少しもらえるようになりましたが、その利率は0.02%、1年間、10万円預けてようやく2円がもらえます。

実際には金利の利益には20%の税金がかかりますから、1円60銭ですね。

しかしかの有名なアインシュタインの言葉を引用し、「人類最大の発明は複利である」ということで複利を利用した考え方をしてみましょう。

毎月1万円を積立貯金していった場合、先程の0.02%の金利で預けた場合、10年間で¥1,201,191となります、

¥1,191の儲けですね。

しかしここから20%税金が取られますから、実際の手元に入る金額は952円です。

ちなみにこうしたシミュレーションは金融庁が出しています。https://www.fsa.go.jp/policy/nisa2/moneyplan_sim/index.html

資産運用は「インデックス+積立」が基本

一方で資産運用をした場合はどうでしょう。

まず貯金とは違い、価格が下落するリスクがありますので商品選びはとても重要です。

また投資方法は「積み立て」を選ぶことが重要となります。

まず前提としてNISAには「成長投資枠」と「つみたて投資枠」の2種類の枠があり、それぞれ「成長投資枠」は年間240万円まで、「つみたて投資枠」は年間120万円まで投資をすることが可能です。

この金額を合算して一生涯、1,800万円まで非課税として使えるのがNISA制度です。

このブログでは「つみたて投資枠」だけで1,800万円の枠を使い切ることをお勧めします。

そして積立をする銘柄は「インデックス投資」一択となります。

リスクを最小限に抑えるために

投資をする以上、必ず元本割れなど値下がりをする局面は訪れます。これはどうしようもないことであり、避けて通ることはできません。

大事なのは「値下がりしたまま回復しない」状態を作り出さないことです。

そこで「相場が値上がりしている時も、値下がりをしている時も一定額、長い期間をかけて買い続ける」というドル・コスト平均法と言われる手法を取ることにより、

常に相場と合わせた金額に調整する方法を取れば、利益も損失も平均化することができます。

とは言っても、これは長い目で見て右肩上がりになるものに投資をしなければ意味がありません。先行きが暗いものに投資をすれば、このような方法を取っても損失が膨れ上がるばかりです。

では何が右肩上がりに上がり続けるもので、何が先行きが暗いものかを見ていきましょう。

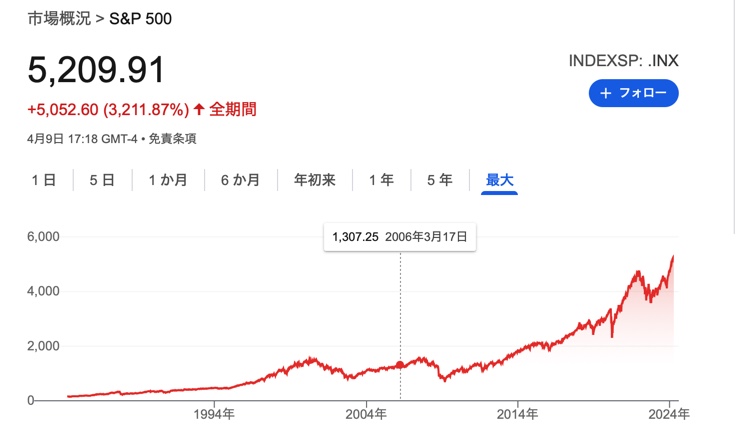

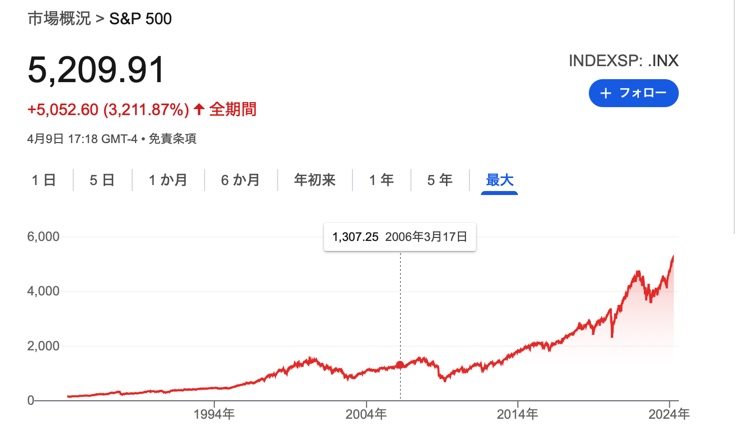

お勧めは「S&P500」

このブログでは「S&P500」の指標への投資をお勧めしています。

この「S&P(S&P500指数)」とは、米国の代表的な株価指数の一つであり、日本でいう日経平均株価と同じようなものと思って頂いて結構です。

「S&P」とは、米国企業を代表する約500の企業を選定した株価指数です。こちらの構成銘柄にはアップルやマイクロソフト、テスラといった有名企業が数多く含まれ、時価総額が82億ドル以上、浮動株時価総額が41億ドル以上でなければならないなど、複数の条件を満たす必要があり、かつ独自のセクターバランスも考慮されています。

同じような指数として「NYダウ」がありますが、こちらは企業数が30銘柄と少なく、一つの企業の要因で大きく変動することがあるため、より広くアメリカの大企業に投資をするという観点では「S&P500」がより、広くアメリカに投資をしているといえるでしょう。

つらつらと申し上げましたが、要は「経済成長が右肩上がりであり、世界一の経済大国であるアメリカに投資をしましょう」ということです。

具体的な投資の方法は「インデックス投資」

投資自体は投資信託を購入することによって行います。投資信託とは証券会社や銀行で販売している「株や債券などのパック売り」と思ってもらって結構です。

トヨタやアップルといった個別の企業の株だけを買うのではなく、例えば「日本の大企業の株」ですとか「アメリカのハイテク関係の株」のようにテーマ別に株式や債券をまとめており、そのセットを購入する感覚です。

投資信託はそれはもう星の数ほどの商品があり、全ての商品を見ていくとキリがありません。

ここで大事なのでが「インデックス投資信託」を選ぶことです。インデックス投資とは、指標に合わせてほぼ自動的に売買が行われるもので、通常の投資信託に比べて手数料がものすごく安いんです。

投資信託の中にはそれはもう目も当てられないほど成績が悪く、所有しているだけで手数料だけ取られ続けてどんどん値下がりしていくようなものが数多く売られています。

そうしたものは非常にわかりづらく、そもそも何に投資をしているかよくわからないものも多いので、こうした明確な指標に投資をしているインデックス型の投資信託が比較的わかりやすく安心できます。

NISAつみたて投資枠は国が厳選した投資信託だけが対象

つみたてはそもそも「長く安全に運用をする」ことが大前提ですので、金融庁に届出のある投資信託などが販売対象です。なので先ほど申し上げたような、悪質なぼったくり商品は対象外となっています。こうした意味でもつみたて投資枠はより安全性が確保されています。

こちらのつみたて投資枠を使って、1,800万円に到達するまで、年間120万円までの範囲で積立ていくことが最も安全な投資と当ブログではお勧めしております。

何より実際に私も毎月10万円、こちらS&Pのインデックス投資信託に投資をしています。

暴落のタイミングは必ず訪れる

最後に投資を続けていく中で、株買暴落のタイミングは必ず訪れます。

先ほどのS&Pですが、こちらグラフをご覧いただいてわかるように、定期的に根が下がるタイミングがあります。

「ITバブル崩壊」、「リーマンショック」、「コロナ」など色々な理由はありますが、こうした下落というのは必ず数年に一度の頻度で訪れます。

しかも下がっているうちは、いつこの暴落が終わるかわかりませんから気が気ではない日々が続きます。

一喜一憂せず、冷静に自分が決めた期間まで黙々と投資を続けること

これが最も重要です。先ほど申し上げた、ドル・コスト平均法は「良いときも悪いときも買い続けることで指標と同じ動きをする」ことがポイントです。

将来的にも成長が期待できるアメリカの経済に投資をし続ければ、アメリカ経済が破綻してしまわない限り利益は出ます。

もちらんアメリカ以外にも投資対象として魅力的な国や企業は多くあるでしょう。しかし、長い目で見てやはり一番、確実なのがアメリカ経済です。

こうした手堅い投資をコツコツと積み上げていくことが確実な投資によるお金の増やし方になります。

私は職業柄、仮想通貨で大きな益を出された方、不動産が大きく値上がりしてその売却益を元に多額のお金を手にされた方、自分の立ち上げたビジネスが成功し、株式を売却して莫大な資産を築いた方を数多く見てきました。

確かにこれは夢もありますし、手にできる資産も桁違いですが、運や環境による要素がとても強く誰でも再現できることではありません。

地道に、堅実に資産を増やしていくことが、地味ですがより多くの方にとって再現可能な手法となります。

コメント